Grupul de companii Invalda INVL reprezintă un grup de gestionare a investițiilor din Lituania, fondat în 1991. Invalda INVL este cu adevărat un pionier în domeniul gestionării capitalului în Țările Baltice. Companiile din grup au peste 300,000 de clienți și administrează active în valoare de peste 2 miliarde de euro în diferite clase.

Invalda INVL investește activ și în sectorul bancar, în special în banca lituaniană Šiaulių Bankas și, începând cu 2018, în cea mai mare bancă din Moldova — maib. Am discutat cu Vytautas Plunksnis, Head of Private Equity, member of INVL Asset Management și președintele consiliului de administrație al maib, despre strategia companiei în domeniul investițiilor bancare, despre riscurile asociate acestui tip de investiții și perspectivele viitoare în acest domeniu.

Povestiți-ne mai multe despre investițiile Invalda INVL în maib și Šiaulių Bankas.

În prezent, avem două investiții în bănci: una în Moldova — în maib, și alta în Lituania — în Šiaulių Bankas, care este a patra bancă ca mărime din țară și se concentrează pe segmentul întreprinderilor mici și mijlocii (SME).

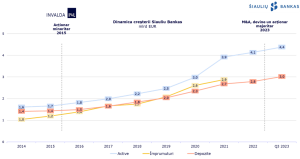

În Šiaulių Bankas, am investit în 2014, când am achiziționat afacerea de gestionare a activelor din bancă, care era deja sub administrația noastră, și am cumpărat împreună cu aceasta o bancă mică. Cu toate acestea, băncile mici au perspective limitate, așa că am schimbat acțiunile noastre pe 6% la Šiaulių Bankas. Cel mai mare acționar al Šiaulių Bankas era EBRD (Banca Europeană pentru Reconstrucție și Dezvoltare). Apoi, am convenit să cumpărăm o parte din pachetul de la EBRD, și după toate tranzacțiile, am devenit posesorii a aproape 20% din pachetul de acțiuni al acestei bănci.

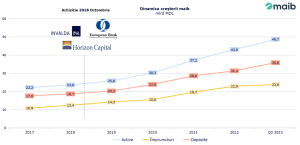

În ceea ce privește Moldova, am investit în sectorul bancar în 2018. Despre posibilitatea investiției am aflat tot de la EBRD, care căuta un partener pentru această tranzacție. Acum putem spune că totul a fost simplu, deoarece maib se dezvoltă cu succes, și așa mai departe. Dar credeți-mă, la acea vreme, investiția era una cu riscuri din cauza scandalului bancar care a avut loc în Moldova. Cu toate acestea, am decis să ne asumăm riscul, și sunt convins că participarea noastră la investiții a fost un semnal și pentru alți investitori că Moldova este o piață promițătoare.

Care sunt factorii pe care îi considerați cei mai importanți atunci când luați decizia de a investi în sectorul bancar?

Lituania și Moldova, în ciuda asemănărilor demografice, au diferențe în dezvoltarea economică. Integrarea Lituaniei în Uniunea Europeană și adoptarea euro au consolidat economia sa. Acum vedem cât de bine se descurcă băncile similare cu maib la noi, bănci ocupă aproximativ o treime din piață. Cu toate riscurile investiției în maib la acea vreme, am investit în cea mai mare bancă a țării.

În orice țară, băncile joacă un rol important în dezvoltarea economică. Dacă credeți în potențialul țării și în creșterea sa economică, investițiile în bănci pot fi profitabile, deoarece acestea lucrează cu un multiplicator. Pe măsură ce țara se dezvoltă, băncile se extind, acordă mai multe împrumuturi și câștigă mai mult. Cu toate acestea, investițiile în bănci nu sunt lipsite de riscuri. Recent, problemele unor bănci din SUA de la începutul acestui au subliniat acest lucru. Lucrul cu fondurile publice necesită supraveghere și reglementare strictă. Cerințele de conformitate și lupta împotriva spălării de bani se înăsprește de la an la an. Dacă o bancă nu investește suficient în conformitate cu legile și regulamentele, risca să-și piardă licența și să-și piardă investițiile.

Care sunt riscurile și avantajele în acest sector?

Mediul de afaceri din domeniul finanțelor se schimbă foarte rapid, în special în sectorul bancar. Apariția companiilor fintech, care, deși au licențe bancare, mai mult amintesc de companii tehnologice decât financiare, reprezintă o nouă provocare pentru băncile tradiționale.

Băncile vechi ar putea rămâne în urmă dacă nu reușesc să se adapteze la noul mediu și la tehnologie. Companiile fintech creează produsele lor de la zero, fără sisteme și metode de lucru învechite. În plus, față de noile oportunități, acest lucru reprezintă și un risc semnificativ pentru băncile tradiționale.

Cu toate acestea, atractivitatea acestui sector constă în faptul că, odată cu creșterea economică, o bancă care oferă un serviciu solicitat de clienți poate să câștige. Este un principiu universal. Inovațiile și noile tehnologii pot aduce beneficii semnificative băncilor, oferindu-le un avantaj competitiv pe piață.

Pentru bănci, este crucial să monitorizeze tendințele tehnologice și să reacționeze flexibil la schimbări, integrând inovațiile în activitatea lor pentru a rămâne competitive și pentru a satisface nevoile clienților moderni.

Care sunt tendințele macroeconomice actuale și cum pot afecta sectorul bancar în ansamblu?

Într-adevăr, în multe părți ale lumii și ale Europei, economia se confruntă cu o creștere lentă sau chiar cu stagnare, ceea ce prezintă riscuri semnificative pentru sistemul bancar. O creștere economică scăzută poate duce la scăderea calității portofoliului de credite al băncilor sau la o reducere a cererii de împrumuturi. Investițiile mai mici devin un alt factor care arată un context economic dificil.

O altă tendință importantă este rata dobânzilor, care poate influența semnificativ operațiunile bancare. În Moldova, Banca Centrală a redus rata de bază destul de agresiv. Dacă recent rata de bază era de 22% pe an, aceasta a scăzut semnificativ. În același timp în Europa ratele dobânzilor au crescut treptat, și există speranța că nu vor începe să scadă în viitorul apropiat.

Atunci când ratele dobânzilor cresc, de obicei este mai ușor pentru bănci să opereze, dar atunci când acestea scad brusc, poate fi dificil de activat profitabil, deoarece banca poate atrage depozite scumpe și există posibilitatea să nu poată acorda împrumuturi în condiții mai avantajoase. Acest lucru creează provocări suplimentare pentru sectorul bancar în condițiile unor rate scăzute ale dobânzilor și a unei creșteri economice lente.

Cum priviți transformarea digitală a băncilor la nivel mondial? Ce inovații și tehnologii implementați pentru îmbunătățirea serviciilor bancare?

Digitalizarea devine o parte integrantă a viitorului sectorului bancar. Observăm cum tot mai multe servicii bancare devin disponibile prin aplicații mobile sau internet banking. La maib, oferim deja majoritatea depozitelor și împrumuturilor prin aceste canale digitale, reflectând înțelegerea creșterii importanței platformelor digitale.

Trecerea la sistemul Agile la Maib sub conducerea noului director general, Georgi Shakhidze, este o direcție pozitivă de dezvoltare. Recent, am implementat un sistem de recunoaștere facială, permițând identificarea clientului fără a vizita o sucursală bancară. Sunt convins că în viitor, până la 90% din tranzacțiile cu amănuntul vor fi efectuate prin canale digitale, ceea ce se conformează tendințelor globale, lăsând sucursalele bancare pentru consultări și soluționarea problemelor mai complexe.

Chiar și persoanele în vârstă, precum mama mea în vârstă de 73 de ani, folosesc deja internetul pentru a plăti facturile comunale. Acest trend cuprinde întreaga lume, iar cu cât este mai tânăr utilizatorul, cu atât se simte mai confortabil în spațiul digital.

Cu toate acestea, este important să înțelegem că digitalizarea aduce și noi provocări. Criminalitatea cibernetică se dezvoltă rapid, așa că băncilor și autorităților de reglementare le este necesar să investească în educația digitală a clienților și în instrumente de securitate cibernetică pentru a-i proteja de infractorii digitali. Acesta este un aspect cheie care trebuie luat în considerare în procesul de continuare a digitalizării serviciilor bancare.

Care sunt așteptările Invalda INVL pentru viitor din aceste investiții?

Începând cu 2018, cifra de afaceri maib a crescut de două ori, și nu doar numeric, ci și calitativ, prin produsele oferite și prin digitalizare. Cred că aceste două bănci, maib în 2023 și maib în 2018, diferă precum ziua și noaptea. Sperăm ca banca își va menține poziția de lider pe piață, oferind clienților produse conforme cu nevoile lor și continuând să avanseze către atingerea obiectivului nostru pe termen lung — de a câștiga aproximativ 20% din capitalul total.

Šiaulių Bankas, care ocupă locul patru ca mărime în Lituania, își propune obiective mai ambițioase. Pentru aceasta, sunt necesare produse de calitate și investiții semnificative în sistemele IT. Acest lucru îi va permite băncii să fie competitivă și să ofere clienților săi servicii inovatoare și utile în viitor.

Sursa: Invalda INVL — riscuri și perspective în investițiile din sectorul bancar (noi.md)